Money management: Valutahandelns stomme

Sätt två helt nya valutatraders framför skärmen, ge dem din bästa uppställning med hög sannolikhet, och låt var och en ta motsatt sida av affären. Det mest troliga är att båda kommer att förlora pengar.

Men om du tar två proffs och låter dem handla i motsatt riktning mot varandra kommer ganska ofta båda handlarna att tjäna pengar på valutahandeln – trots att det till synes är en motsättning. Vad är skillnaden? Vad är den viktigaste faktorn som skiljer de erfarna handlarna från amatörerna? Svaret är money managment eller penninghantering, vilket är stommen i valutahandel. Följ med och lär dig mer om vad man ska vara försiktig med, olika typer av money management och 4 typer av stop-lossar som kan vara värda att lära sig.

Innehåll: En översikt

- 1 Tråkigt men nödvändigt?

- 2 Var försiktig med förlusterna

- 3 Den stora

- 4 Lär dig tuffa lektioner

- 5 Olika typer av money managment

- 6 Fyra typer av stop lossar

- 7 Equity Stop

- 8 Diagramstopp

- 9 Volatilitetsstopp

- 10 Marginalstopp

- 11 Förstå riskhantering

- 12 Marknadsrisk

- 13 Hävstångsrisk

- 14 Ränterisk

- 15 Likviditetsrisk

- 16 Kapitalbrist

- 17 Lär dig mer om money management

- 18 Lär dig själv om valutarisker och valutahandel

- 19 Använd stop loss

- 20 Använd en vinst för att säkra dina vinster

- 21 Riskera inte mer än du har råd att förlora

- 22 Begränsa din användning av hävstång

- 23 Ha realistiska vinstförväntningar

- 24 Ha en handelsplan för din valutahandel

- 25 Förbered dig på det värsta

- 26 Kontrollera dina känslor

- 27 Varför?

- 28 Diversifiera din Forex-portfölj

- 29 Ett bonustips för valutahandlare

- 30 Vad är Forex Correlation?

Tråkigt men nödvändigt?

Liksom bantning och träning är penninghantering något som de flesta handlare säger sig lägga stor vikt på, men få övar i verkliga livet.

| Förlorat kapital | Avkastning som krävs för att återställa till det ursprungliga värdet |

| 25% | 33% |

| 50% | 100% |

| 75% | 400% |

| 90% | 1 000% |

Figur 1 – Den här tabellen visar hur svårt det är att återhämta sig från en förlust.

Var försiktig med förlusterna

Observera att en näringsidkare skulle behöva göra en avkastning på hundra procent på sitt kapital – en prestation som uppnås av mindre än en procent av handlarna över hela världen – bara för att nå break even på ett konto med 50% förlust. Vid 75% förlust måste vår trader fyrdubbla sitt konto bara för att återföra det till sitt ursprungliga kapital – verkligen en omöjlig-uppgift.

Den stora

Även om de flesta handlare känner till siffrorna ovan ignoreras de oundvikligen. Handelsböcker är fyllda med berättelser om traders som förlorat en, två, till och med fem års vinst i en enda affär som gick väldigt fel. Vanligtvis är den bortrivna förlusten ett resultat av slarvig money managment, utan hårda stoppar och massor av genomsnittliga nedgångar i longs och genomsnittliga uppställ i shortsen. Framför allt beror den förlorade förlusten helt enkelt på förlust av disciplin.

Betyg: 9.56/10

Minsta insättning: 1200 kronor

Beskrivning: Spännande valutahandel med CFD'er från en Skandinavisk aktör som gör allt rätt. Prova Skilling idag!

Riskvarning: 79% av retail kunder förlorar pengar.

De flesta handlare börjar sin handelskarriär, antingen medvetet eller omedvetet, och visualiserar “The Big One” – den affär som ger dem miljoner och låter dem gå i pension unga och leva bekymmerslösa resten av livet. I forex förstärks denna fantasi ytterligare av marknadernas folklore. Vem kan glömma den tid då George Soros “gick emot Bank of England” genom att blanka pundet och g¨å iväg med en vinst på 1 miljard dollar på en enda dag? Men den kalla svåra sanningen för de flesta detaljhandlare är att istället för att uppleva “Big Win”, blir de flesta handlare offer för bara en “Big Loss” som kan slå dem ur spelet för alltid. Handla valuta med bra vinstmål, så har du bättre möjlighet att lyckas. Signa upp dig hos svenska Skilling här, och ta din valutahandel ett steg längre med hjälp av deras nya copy trading funktion!

Lär dig tuffa lektioner

Handlare kan undvika detta öde genom att kontrollera sina risker genom stop loss. I Jack Schwagers berömda bok “Market Wizards” (1989) erbjuder daytradern och trendföljare Larry Hite detta praktiska råd: “Riskera aldrig mer än 1% av det totala kapitalet på någon affär. Genom att bara riskera en procent är jag likgiltig mot alla individuella affärer. ” Detta är ett mycket bra tillvägagångssätt. En trader kan ha fel 20 gånger i rad och har fortfarande 80% av sitt eget kapital kvar.

Verkligheten är att väldigt få handlare har disciplinen att utöva denna metod konsekvent. Inte till skillnad från ett barn som lär sig att inte röra vid en het spis endast efter att ha bränt sig en eller två gånger, de flesta handlare kan bara ta till sig lärdomarna av riskdisciplin genom den hårda upplevelsen av monetär förlust. Detta är den viktigaste anledningen till att handlare endast ska använda sitt spekulativa kapital när de först går in på valutamarknaden. När nybörjare frågar hur mycket pengar de ska börja handla med, säger en erfaren valutahandlare: “Välj ett belopp som inte kommer att påverka ditt liv väsentligt om du skulle förlora det helt. Dela nu siffran med fem eftersom dina första försök till handel kommer att hamnar troligen i utblåsning. “ Även detta är mycket vis råd, och det är väl värt att följa för alla som överväger att handla forex.

Minsta insättning: EUR500

Beskrivning: Tajt spread och snabba avslut tack vare samarbete med 8 likviditetsleverantörer. Prova själv NS Broker nu!

Riskvarning: 61% av NSFX Limited's retail kunder förlorat pengar när de har handlar CFDer.

Olika typer av money managment

Generellt sett finns det två sätt att öva framgångsrik penninghantering. En trader kan ta många frekventa små stopp och försöka skörda vinster från de få stora vinnande affärer, eller en trader kan välja att leta många små ekorrliknande vinster och ta sällsynta men stora stopp i hopp om att de många små vinsterna kommer att uppväga få stora förluster. Den första metoden genererar många mindre fall av psykologisk smärta, men den ger några stora ögonblick av extas. Å andra sidan erbjuder den andra strategin många mindre fall av glädje, men på bekostnad av att få några mycket otäcka psykologiska träffar. Med denna vidsträckta strategi är det inte ovanligt att förlora en vecka eller till och med en månads vinst i en eller två affärer.

Till stor del beror den metod du väljer på din personlighet; det är en del av upptäckten för varje trader. En av de stora fördelarna med valutamarknaden är att den rymmer båda stilarna lika utan extra kostnad för detaljhandelsföretaget. Eftersom forex är en spreadbaserad marknad är kostnaden för varje transaktion densamma, oavsett storleken på en viss traders position.

Till exempel, i valutaparet EUR/USD, skulle de flesta handlare stöta på en 3-pip-spread motsvarande kostnaden för 3/100 på en procent av den underliggande positionen. Denna kostnad kommer att vara enhetlig, i procent, oavsett om tradern vill handla i 100-enhetslotter eller en miljon poster av valutan. Till exempel, om tradern ville använda 10 000-enhetslotter, skulle spread uppgå till 3 dollar, men för samma affär med endast 100-enhetslotter skulle spridningen vara bara 0,03 dollar.

Kontrastera det med aktiemarknaden där exempelvis en provision på 100 aktier eller 1000 aktier i en $ 20-aktie kan fastställas till $ 40, vilket gör den effektiva kostnaden för transaktionen 2% för 100 aktier, men bara 0,2% i fallet med affären 1 000 aktier. Denna typ av variation gör det mycket svårt för mindre handlare på aktiemarknaden att skala in i positioner, eftersom provisionerna kraftigt snedvrider kostnaderna mot dem. Valutahandlare har dock fördelen med enhetlig prissättning och kan utöva vilken typ av money managment de väljer utan oro för rörliga transaktionskostnader.

Fyra typer av stop lossar

När du är redo att handla med ett seriöst tillvägagångssätt för money managment och rätt mängd kapital tilldelas ditt konto finns det fyra typer av stop lossar du kan överväga.

Equity Stop

Detta är det enklaste av alla stop lossar. Tradern riskerar endast ett förutbestämt belopp av sitt konto på en enda handel. Ett vanligt mått är att riskera två procent av kontot vid en viss affär. På ett hypotetiskt handelskonto värt 10.000 dollar kan en trader riskera $ 200, på ett minilott (10.000 enheter) på EUR/USD, eller bara 20 poäng på ett standardparti om 100.000 enheter. Aggressiva handlare kan överväga att använda 5 procents kapitalstopp, men notera att detta belopp i allmänhet anses vara den övre gränsen för försiktig money managment eftersom 10 på varandra följande felaktiga transaktioner skulle få kontot att tappa halva sitt värde.

En stark kritik av Equity Stop är att den placerar en godtycklig utgångspunkt för en traders position. Handeln avvecklas inte som ett resultat av ett logiskt svar på marknadsplatsens prisåtgärder, utan snarare för att tillfredsställa valutahandlarens interna riskkontroller.

Diagramstopp

Teknisk analys kan generera tusentals möjliga stopp, driven av prisåtgärderna i diagrammen eller av olika tekniska indikatorsignaler. Tekniskt orienterade handlare gillar att kombinera dessa utgångspunkter med standardregler för att stoppa aktier för att formulera diagramstopp. Ett klassiskt exempel på ett diagramstopp är punkten HIGH/LOW. En trader med vårt hypotetiska $ 10.000-konto som använder diagramstoppet säljer ett en minilot som riskerar 150 poäng, eller cirka 1,5% av kontot.

Volatilitetsstopp

En mer sofistikerad version av diagramstoppet använder volatilitet istället för prisåtgärder för att ställa in riskparametrar. Tanken är att trader i en hög volatilitetsmiljö, när priserna korsar breda intervall, måste anpassa sig till de nuvarande förhållandena och ge positionen mer utrymme för risker för att undvika att stoppas av buller inom marknaden. Det motsatta gäller för en låg volatilitetsmiljö där riskparametrar skulle behöva komprimeras.

Ett enkelt sätt att mäta volatilitet är genom användning av Bollinger Bands®, som använder standardavvikelse för att mäta varians i pris. Volatilitetsstoppet tillåter också tradern att använda en inskalningsmetod för att uppnå ett bättre “blandat” pris och en snabbare jämviktspunkt. Observera att positionens totala riskexponering inte bör överstiga 2 procent av kontot. därför är det avgörande att valutahandlaren använder mindre partier för att korrekt dimensionera sin kumulativa risk i handeln.

Marginalstopp

Detta är kanske den mest onormala av alla money managment strategier, men det kan vara en effektiv metod i forex, om den används på ett klokt sätt. Till skillnad från börsbaserade marknader fungerar valutamarknaderna 24 timmar om dygnet. Därför kan valutahandlare avveckla sina kundpositioner så snart de utlöser ett margin call. Av denna anledning riskerar valutakunder sällan att generera ett negativt saldo på deras konto, eftersom datorer automatiskt stänger alla positioner.

Denna strategi kräver att tradern delar upp sitt kapital i tio lika delar. I vårt ursprungliga $ 10.000-exempel skulle näringsidkaren öppna kontot hos en valutahandlare, men bara överföra $ 1000 istället för $ 10.000 och lämna de andra $ 9.000 på sitt bankkonto. De flesta utomeuropeiska valutamäklare erbjuder 100: 1 hävstångseffekt, så en insättning på 1 000 $ skulle göra det möjligt för tradern att kontrollera ett standardparti på 100 000 enheter.

Men även en 1-poängs rörelse mot tradern skulle utlösa ett marginal call (eftersom $ 1000 är det minsta som återförsäljaren kräver). Beroende på valutahandlarens risktolerans kan han eller hon välja att handla en position på 50 000 enheter, vilket ger honom eller henne utrymme för nästan 100 poäng (på ett 50 000 parti kräver mäklaren $ 500 marginal, så $ 1000 – 100 poäng förlust * 50000 parti = $ 500). Oavsett hur mycket hävstång som tradern valde skulle denna kontrollerade tolkning av hans eller hennes spekulativa kapital hindra valutahandlaren från att spränga sitt konto i en enda affär och låta honom eller henne ta många svängningar vid en potentiellt lönsam uppställning utan att du behöver bry dig om att ställa in manuella stopp. För de handlare som gillar att öva stilen “ha en massa, satsa en massa”, kan detta tillvägagångssätt vara ganska intressant.

Money management i forex lika flexibel och lika varierad som själva marknaden. Den enda universella regeln är att alla handlare på denna marknad måste utöva någon form av kontroll för att lyckas.

Förstå riskhantering

Marknadsrisk

Detta är risken för att finansmarknaden fungerar annorlunda än vad du förväntar dig och är den vanligaste risken i Forex-handel. Till exempel, om du tror att US-dollarn kommer att öka mot euron och du därför väljer att köpa EUR/USD-valutaparet, bara för att det ska falla, kommer du att förlora pengar.

Hävstångsrisk

De flesta valutahandlare använder hävstång för att göra affärer som är mycket större än saldot på deras handelskonto. I vissa fall kan detta möjligen leda till att förlora mer pengar än vad som ursprungligen deponerades på kontot.

Ränterisk

En ekonomis räntesats kan påverka värdet av ekonomins valuta, vilket innebär att handlare kan riskera oväntade ränteförändringar.

Likviditetsrisk

Vissa valutor är mer likvida än andra. Om ett valutapar har en hög likviditet betyder det att det finns mer utbud och efterfrågan på dem och därför kan transaktioner genomföras mycket snabbt. För valutor där det finns mindre efterfrågan kan det finnas en försening mellan att du öppnar eller stänger en affär i din handelsplattform och att handeln faktiskt genomförs. Detta kan innebära att handeln inte genomförs till det förväntade priset, och du gör en mindre vinst, eller till och med en förlust, som ett resultat.

Kapitalbrist

Detta är risken för att du får slut på kapital för att genomföra affärer. Tänk dig att du har en långsiktig strategi för hur du tror att en valutas värde kommer att förändras, men den rör sig i motsatt riktning. Du behöver tillräckligt med kapital på ditt konto för att motstå den rörelsen tills valutan rör sig i den riktning du vill ha. Om du inte har tillräckligt med kapital kan din handel stängas automatiskt och du förlorar allt du har investerat i den handeln, även om valutan senare rör sig i den riktning du förväntade dig.

Du bör nu vara helt medveten om att det finns ett antal risker med Forex trading! Av denna anledning, som du utan tvekan kommer att uppskatta, är ämnet att hantera din risk vid handel med Forex mycket viktigt. Det är därför vi har sammanställt en lista över våra tio bästa tips som hjälper dig att göra detta effektivt!

Lär dig mer om money management

Lär dig själv om valutarisker och valutahandel

Om du inte har börjat handla måste du utbilda dig så mycket som möjligt. Oavsett hur erfarenhet du har av valutamarknaden finns det alltid en ny lärdom att lära! Fortsätt läsa och utbilda dig om allt Forex-relaterat. Du hitta väldigt mycket här på Valutahandel.se, och hittar du inte det du letar efter så kontakta oss.

Den goda nyheten är att det finns ett brett utbud av utbildningsresurser där ute som kan hjälpa till, inklusive Forex-artiklar, videor och webbseminarier!

Använd stop loss

En stop loss är ett verktyg som låter dig skydda dina affärer från oväntade marknadsrörelser genom att låta dig ställa in ett fördefinierat pris till vilket din handel automatiskt stängs. Därför, om du går in på en position på marknaden i hopp om att tillgången kommer att öka i värde, och den faktiskt minskar, när tillgången träffar ditt stop loss-pris, kommer handeln att stängas för att förhindra ytterligare förluster.

Det är dock viktigt att notera att en stop loss inte är en garanti. Det finns tillfällen där marknaden beter sig oregelbundet och uppvisar prisluckor. Om detta händer kommer stop lossen inte att utföras på den förutbestämda nivån utan aktiveras nästa gång priset når denna nivå. Detta fenomen kallas glidning eller slipage.

En bra tumregel är att ställa in din stoppförlust på en nivå som innebär att du förlorar högst två procent av ditt handelsbalans för en viss affär.

När du har ställt in din stop loss ska du aldrig öka förlustmarginalen. Det är ingen mening att ha ett skyddsnät på plats om du inte ska använda det ordentligt.

Det finns olika typer av stopp i Forex. Hur du placerar din stoppförlust beror på din personlighet och erfarenhet. Vanliga typer av stopp har vi beskrivit tidigare i artikeln.

Dessutom kan ett skyddande stopp, en så kallad protective stop, hjälpa dig att låsa in vinster innan marknaden vänder. Till exempel, när du väl har öppnat en position och har en orealiserad vinst på $ 500 kan du flytta din stop loss närmare det aktuella priset, så att om den träffades skulle din handel stängas med en del av din vinst fortfarande i intakt. Om affären fortsätter din väg kan du fortsätta att följa stoppen efter priset. Ett automatiserat sätt att göra detta är med trailing stop.

Använd en vinst för att säkra dina vinster

Take profit är ett mycket liknande verktyg som en stop loss, men som namnet antyder har det motsatt syfte. Medan en stop loss är utformad för att automatiskt stänga affärer för att förhindra ytterligare förluster, är en take profit utformad för att automatiskt stänga affärer när de når en viss vinstnivå.

Genom att ha tydliga förväntningar för varje handel kan du inte bara sätta ett vinstmål och därmed ta vinst, utan du kan också bestämma vilken lämplig risknivå som är för handeln. De flesta handlare skulle sträva efter minst ett förhållande mellan belöning och risk 2:1, där den förväntade belöningen är dubbelt så stor som risken de är villiga att ta på en handel.

Därför, om du ställer in din vinst på 40 punkter över ditt ingångspris, skulle din stoppförlust ställas 20 punkter under ingångspriset (dvs. halva avståndet).

Kort sagt, tänk på vilka nivåer du siktar på uppåt och vilken nivå av förlust som är vettigt att motstå på nackdelen. Om du gör det kommer du att behålla din disciplin i branschen. Det kommer också att uppmuntra dig att tänka i termer av risk kontra belöning.

Riskera inte mer än du har råd att förlora

En av de grundläggande reglerna för riskhantering i Forex-handel är att du aldrig ska riskera mer än du har råd att förlora. Trots dess grundläggande är det mycket vanligt att göra misstaget att bryta mot denna regel, särskilt bland de som inte har erfarenhet av valutahandel. Valutamarknaden är mycket oförutsägbar, så traders som riskerar mer än de faktiskt har råd gör sig mycket sårbara.

Om en liten förlustsekvens skulle räcka för att radera det mesta av ditt handelskapital antyder det att varje handel tar för stor risk.

Processen att täcka förlorat Forex-kapital är svårt, eftersom du måste göra en större procentuell vinst av ditt handelskonto för att täcka vad du förlorade. Föreställ dig att du har ett handelskonto på $ 5 000, och du förlorar $ 1 000. Den procentuella förlusten är 20 procent. För att täcka förlusten måste du emellertid få en vinst på 25 procent av det återstående kapitalet på ditt konto (4000 dollar). Det är därför du bör beräkna risken med Forex-handel innan du börjar handla. Om vinstchanserna är lägre jämfört med vinsten att vinna, sluta handla.

En beprövad regel är att inte riskera mer än 2 procent av ditt kontosaldo per handel. Dessutom justerar många handlare sin positionsstorlek för att återspegla volatiliteten i paret de handlar med. En mer volatil valuta kräver en mindre position jämfört med ett mindre volatilt par.

Vid någon tidpunkt kommer du drabbas av en dålig förlust eller bränna en stor del av ditt handelskapital. Det finns en frestelse efter att ha gjort en stor förlust att försöka få tillbaka din investering vid nästa affär. Att öka din risk när ditt kontosaldo redan är lågt är dock den värsta tiden att göra det. Överväg istället att minska din handelspositition i en förlorande rad eller ta en paus tills du kan identifiera en transaktion med hög sannolikhet. Håll dig alltid på en jämn köl, både känslomässigt och när det gäller dina positionsstorlekar.

Begränsa din användning av hävstång

Efter det föregående avsnittet är vårt nästa tips att begränsa din användning av hävstång. Hävstång ger dig möjlighet att öka dina vinster från ditt handelskonto, men det kan på samma sätt öka dina förluster och öka risken. Till exempel betyder ett konto med hävstång på 1:30 att du på ett konto med 1 000 dollar kan placera en affär upp till 30 000 dollar.

Detta innebär att om marknaden rör sig till din fördel, skulle du uppleva den fulla fördelen med den $ 30.000-handeln, även om du bara investerade $ 1000. Det är dock motsatt om marknaden rör sig mot dig.

Din exponeringsnivå för Forex-risk är därför högre med högre hävstång. Om du är nybörjare är ett förnuftigt tillvägagångssätt när det gäller valutariskhantering att begränsa din exponering genom att inte använda den högsta hävstångseffekten. Överväg bara att använda hävstång när du har en klar förståelse för de potentiella förlusterna. Om du gör det kommer du inte att drabbas av stora förluster för din portfölj – och du kan undvika att vara på fel sida av marknaden.

De flesta valutamäklare erbjuder olika hävstängar beroende på traderns status. Handlare faller under två kategorier: detaljhandlare och professionella handlare. Europiska valutamäklare erbjuder normalt en hävstångseffekt på 1:30 men ute i världen finns det företag som låter sina kunder ta en hävstångseffekt på 1: 500. Det finns fördelar och nackdelar för båda.

Forex riskhantering är inte svårt att förstå. Den knepiga delen är att ha tillräcklig självdisciplin för att följa dessa riskhanteringsregler när marknaden går mot en affär.

Betyg: 9.56/10

Minsta insättning: 1200 kronor

Beskrivning: Sveriges kvickaste valutamäklare 2020. Proffsig, flexibel och lättanvänd. Testa Skilling nu!

Riskvarning: 79% av retail kunder förlorar pengar.

Ha realistiska vinstförväntningar

En av anledningarna till att nya valutahandlare tar onödig risk är att deras förväntningar inte är realistiska. De kanske tror att aggressiv handel hjälper dem att tjäna mer pengar på sin investering. De bästa handlarna gör emellertid stadiga serier vinster. Att sätta realistiska mål och upprätthålla en konservativ strategi är rätt sätt att börja handla.

Att vara realistisk går hand i hand med att erkänna när du har fel. Det är viktigt att lämna en position snabbt när det blir tydligt att du har gjort en dålig affär. Det är en naturlig mänsklig reaktion att försöka förvandla en dålig situation till en bra situation, men med Forex-handel är det ett misstag.

Med denna inställning kan du förhindra att girighet kommer in i ekvationen, vilket kan leda till att du fattar dåliga handelsbeslut. Handel handlar inte om att göra en vinnande affär varje minut eller så, det handlar om att göra rätt affärer vid rätt tidpunkt och stänga sådana affärer i förtid om situationen kräver det.

Ha en handelsplan för din valutahandel

Ett av de stora misstagen nya Forex-handlare gör är att logga in på en handelsplattform och sedan göra en affär baserad på ingenting annat än instinkt, eller kanske något som de hörde i nyheterna den dagen. Även om detta kan leda till några lyckliga affärer, är det allt de är – tur.

För att ordna din Forex-risk ordentligt behöver du en handelsplan som minst beskriver följande:

- När du öppnar en affär

- När du stänger den

- Ditt lägsta belopp-till-risk-förhållande

- Procentandelen av ditt konto du är villig att riskera per handel

När du har utformat din Forex-handelsplan, håll dig till den i alla situationer. En handelsplan hjälper dig att hålla dina känslor under kontroll medan du handlar och kommer också att hindra dig från att överhandla. Med en plan är dina in- och utträdesstrategier tydligt definierade och du vet när du ska ta dina vinster eller minska dina förluster utan att bli rädd eller känna dig girig. Detta tillvägagångssätt kommer att ge disciplin i din handel, vilket är viktigt för god riskhantering.

Det är självklart att framgång eller misslyckande för något handelssystem kommer att bestämmas av dess prestanda på lång sikt. Var därför försiktig med att allokera för mycket vikt för att din nuvarande handel lyckas eller misslyckas. Bryt inte eller böj inte reglerna i ditt system för att försöka få din nuvarande handel att fungera.

Förbered dig på det värsta

Ingen kan förutsäga Forex-marknaden, men vi har massor av bevis från det förflutna om hur marknaderna reagerar i vissa situationer. Vad som har hänt tidigare kanske inte upprepas, men det visar vad som är möjligt. Därför är det viktigt att titta på historiken för det valutapar du handlar. Tänk på vilka åtgärder du skulle behöva vidta för att skydda dig själv om ett dåligt scenario skulle hända igen.

Underskatta inte chanserna för oväntade prisrörelser. Du borde ha en plan för ett sådant scenario, för de händer.

Kontrollera dina känslor

Det är viktigt för Forex-handlare att kunna kontrollera sina känslor. Om du inte kan kontrollera dina känslor under handeln kommer du inte att kunna nå en position där du kan uppnå de vinster du vill ha från din valutahandel.

Varför?

Känslomässiga handlare kämpar för att hålla sig till handelsregler och strategier. Handlare som är alltför envisa kanske inte stänger förlorade affärer tillräckligt snabbt, eftersom de förväntar sig att marknaden vänder sig till deras fördel.

När en trader inser sitt misstag måste de lämna marknaden och ta minsta förlust som är möjligt. Att vänta för länge kan leda till att valutahandlaren förlorar betydande kapital. När de väl är ute måste handlare vara tålmodiga och återgå till marknaden när en verklig möjlighet ger sig.

Handlare som är känslomässiga efter en förlust kan också få för sig att göra större affärer som försöker ta tillbaka deras förluster, men därmed öka risken. Motsatsen kan hända när en trader har en vinnande rad – de kan bli kinkiga och sluta följa korrekta Forex-riskhanteringsregler.

I slutändan, bli inte stressad i handelsprocessen. De bästa Forex-riskhanteringsstrategierna är beroende av att handlare undviker stress.

Diversifiera din Forex-portfölj

En klassisk, beprövad riskhanteringsregel är att inte lägga alla dina ägg i en korg, och Forex är inget undantag. Genom att ha ett varierat utbud av investeringar skyddar du dig om en marknad sjunker, då kommer nedgången i ett valutapar förhoppningsvis att kompenseras av andra marknader som kanske upplever starkare resultat.

Med detta i åtanke kan du hantera din Forex-risk genom att se till att Forex är en del av din portfölj, men inte hela den. Ett annat sätt att expandera är att byta mer än ett valutapar.

Ett bonustips för valutahandlare

Om du handlar ofta finns det ett annat verktyg du kan använda för att hantera din Forex-risk. Ett av de viktigaste sätten att mäta och hantera din riskexponering är att titta på korrelationen mellan dina affärer.

Vad är Forex Correlation?

Korrelation i Forex visar oss hur förändringar inom ett valutapar återspeglas i förändringar inom ett separat valutapar. Generellt sett, om du handlar nära korrelerade valutor (som EUR/USD och AUD/USD), kan du förvänta dig att de har en gemensam trend. Med andra ord, när EUR/USD sjunker kan du också förvänta dig en nedåtgående trend i AUD / USD.

Du bör främst handla de valutapar som inte har starka korrelationer, oavsett om det är positivt eller negativt. Detta beror på att du helt enkelt kommer att slösa bort marginalen på paren som resulterar i samma eller motsatta prisrörelse. Som regel är valutakorrelation olika på olika tidsramar. Det är därför du bör leta efter korrelation på den tidsram du faktiskt använder.

Du kan hantera dina Forex-risker mycket bättre när du ägnar dig mer åt valutakorrelationen, särskilt när det gäller Forex-skalning. Om du använder en skalpningsstrategi måste du maximera dina vinster under en kort tidsperiod. Detta kan bara uppnås genom att inte fånga dina marginaler i motsatt korrelerade tillgångar. Det är viktigt att hantera din risk om du vill lyckas som valutahandlare. Det är därför du bör följa de ovan nämnda principerna för Forex riskhantering.

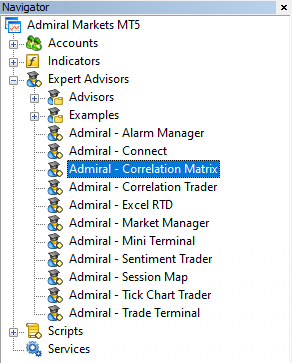

Frågan är, hur kan du mäta korrelationen mellan olika valutapar? Detta är enkelt med det kostnadsfria tillägget MetaTrader Supreme Edition för både MetaTrader 4 och 5.

För att komma åt detta måste du:

1. Registrera dig för ett live- eller demohandelskonto

2. Ladda ner och installera MetaTrader 4 eller 5

3. Ladda ner och installera MetaTrader Supreme Edition

Sedan, när du öppnar MetaTrader på din dator och loggar in på ditt handelskonto, kommer funktionen att vara tillgänglig automatiskt! Helt enkelt:

1. Gå till Navigator-fönstret (som standard visas detta längst ned till vänster på skärmen)

2. Klicka på Expert Advisors

3. Klicka på Correlation Matrix

4. Klicka på OK för att öppna matrisen

Med detta praktiska Forex-riskhanteringsverktyg kommer du att kunna se hur olika valutapar korrelerar!

Publicerad:

Författare: Markus Jalmerot

TAGGAR

Andra liknande nyheter

Här nedan kan du hitta fler liknande nyheter för att fördjupa dig i ämnet eller läsa om något relaterat.Bitcoin 2024 konferansen in Nashville, Tennessee (USA) började igår och allt tyder på att Trump komm...

Många sparare har gjort kloka fondval de senaste åren. De alltmer populära indexfonderna attraherar ...

De första Bitcoin-testtransaktionerna har gjorts från Mt. Gox, den icke-fungerande kryptobörsen som ...